Как отразить в бухучете расходы на сайт

Работать в современных условиях без собственного сайта означает существенно отставать от конкурентов, терять покупателей, сужать рыночный сегмент и недополучать прибыль. Расскажем, как бухгалтеру учесть расходы на создание сайта, его модификацию и продвижение.

В этой статье:

- Сайт в бухучете: актив или расход

- Признание расходов на сайт

- Упрощенный учет расходов на сайт

- Затраты на сайт в расходах будущих периодов

- Первоначальная стоимость сайта

- Регистрация и перерегистрация доменного имени

- Расходы на хостинг

- Расходы на продвижение сайта

- Расходы на модификацию сайта

- Бухучет расходов на сайт по ФСБУ 14/2022

- Заключение

Сайт в бухучете: актив или расход

В нормативно-правовых актах (НПА) по бухучету не расшифровано понятие «сайт» и не приведен полный список расходов на его разработку и эксплуатацию, признаваемых в бухучете. Чтобы правильно классифицировать такие затраты, бухгалтеру важно понимать следующее:

- сайт представляет собой компьютерную программу (ст. 1261 ГК РФ);

- сайт для целей бухучета — это совокупность расходов на его создание и использование, часть из которых может учитываться как нематериальный актив (НМА);

- первоначальная стоимость этого НМА складывается из расходов на разработку сайта, регистрацию его доменного имени и ряда других расходов (п.п. 8, 9 ПБУ 14/2007);

- после ввода сайта в эксплуатацию, расходы по его использованию, продвижению и обслуживанию являются текущими расходами, связанными с владением НМА.

Далее расскажем об особенностях признания в бухучете расходов на сайт.

Подключите Контур.Экстерн и интегрируйте его в свою учетную систему для быстрой обработки, передачи и публикации отчетности

Признание расходов на сайт

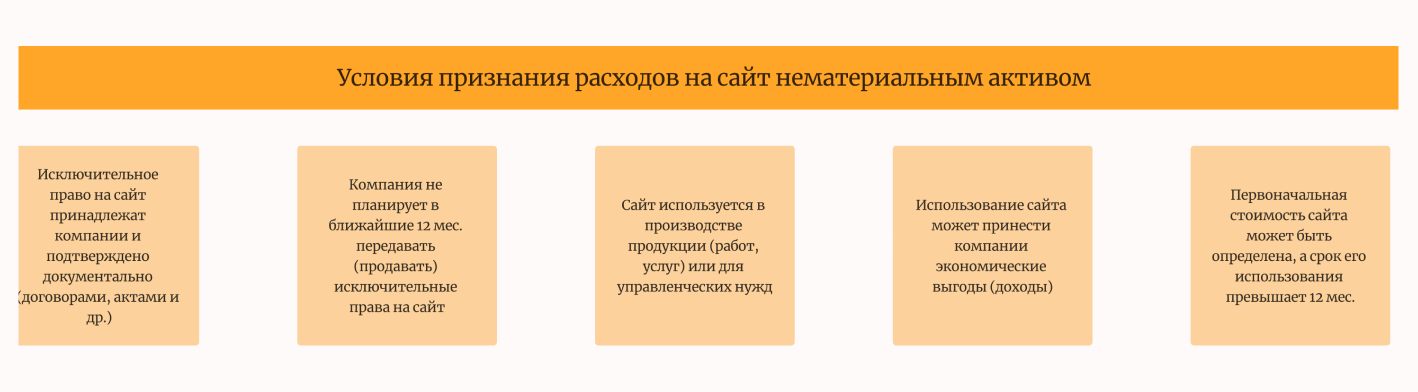

Расходы на сайт признаются нематериальным активом при одновременном выполнении условий (п. 3 ПБУ 14/2007):

Каких-либо стоимостных ограничений для отражения сайта в составе НМА в бухучете нет.

Если указанные критерии не выполняются и признать сайт нематериальным активом невозможно, расходы на его создание могут учитываться в составе расходов будущих периодов или признаваться текущими расходами.

Малым компаниям Минфин позволяет учитывать расходы на сайт в упрощенном порядке.

Подробности в следующих разделах.

Упрощенный учет расходов на сайт

Малые предприятия вправе признавать расходы на сайт по упрощенной схеме — списывать их в составе расходов по обычным видам деятельности в полной сумме по мере их осуществления (Информационное сообщение Минфина от 24.06.2016 № ИС-учет-5)

Дебет 20 (26) Кредит 60 (76)

Отражение расходов на сайт в упрощенном порядке в составе расходов по обычным видам деятельности

При таком способе не требуется в бухучете формировать остаток по статье «Нематериальные активы» и отражать его в отчетности.

Важно! Расходы по обычным видам деятельности — это расходы, связанные с изготовлением и продажей продукции, приобретением и продажей товаров, а также выполнением работ и оказанием услуг (п. 5 ПБУ 9/99).

Затраты на сайт в расходах будущих периодов

Расходы на сайт учитываются в качестве расходов будущих периодов при одновременном соблюдении условий (п. 39 ПБУ 14/2007):

- расходы на сайт не отвечают критериям НМА;

- оплата права пользования сайтом произведена фиксированным разовым платежом.

Например, у компании нет исключительных прав на сайт и заключен лицензионный договор с правообладателем. Тогда платежи за пользование неисключительными правами на сайт в бухучете отражаются в составе расходов будущих периодов (РБП) на счете 97 с последующим списанием в течение срока договора. Если срок лицензии в договоре не прописан, он принимается равным пяти годам (п. 4 ст. 1235 ГК РФ, Письмо Минфина от 23.04.2013 № 03-03-06/1/14039).

Дебет 97 Кредит 60 (76)

Отражение расходов на сайт в составе РБП

Дебет 26 (44) Кредит 97

Ежемесячное списание части расходов на сайт, учтенных в составе РБП

Списывать единовременно всю сумму расходов на неисключительное право на сайт не рекомендуется, хотя ранее чиновники давали подобные разъяснения (письмо Минфина от 07.06.2011 № 03-03-06/1/330).

Если же оплата за пользование сайтом производится периодическими платежами в порядке и сроки, установленные договором, эти суммы включаются пользователем в расходы отчетного периода (п. 39 ПБУ 14/2007).

Полученный в пользование сайт учитывается на забалансовом счете. Такой счет можно создать самостоятельно (например, 012 «Неисключительные права на программное обеспечение»).

Стоимость неисключительного права на сайт отражена на забалансовом счете — по стоимости, указанной в договоре

Об особенностях учета разных видов расходов на сайт расскажем далее.

Первоначальная стоимость сайта

Создать сайт можно своими силами или с привлечением стороннего специализированного исполнителя:

- в первом случае сайт будет служебным произведением, права на который принадлежит работодателю специалистов, создавших сайт — если договором не предусмотрено иное (ч. 2 ст. 1295 ГК РФ);

- во втором случае сторонний разработчик создает сайт, после чего решается вопрос передачи исключительных прав заказчику (ч. 3 ст. 1228 ГК РФ).

Капитализация затрат на сайт отражается на счете 08:

Дебет 08 Кредит 60 (76)

Отражены расходы на разработку сайта сторонним разработчиком (без НДС).

Дебет 19 Кредит 60 (76)

Отражен НДС, предъявленный контрагентами с договорной стоимости услуг по разработке сайта

Дебет 68 Кредит 19

Принят к вычету НДС, предъявленный контрагентами-разработчиками

Дебет 08 Кредит 20 (10, 02, 26, 69, 70…)

В стоимость капвложений включена зарплата работников, создавших сайт, страховые взносы и другие расходы, связанные с его созданием.

Дебет 08 Кредит 76

В первоначальной стоимости сайта учтены иные расходы, связанные с его разработкой (на оплату юридических услуг по авторскому праву и др.).

При вводе сайта в эксплуатацию в учете производится запись: Дебет 04 Кредит 08. Срок полезного использования определяется владельцем сайта самостоятельно исходя из ожидаемого срока его использования.

Регистрация и перерегистрация доменного имени

Доменное имя — это адрес сайта в удобной для пользователя форме, который повышает узнаваемость бренда, влияет на рейтинг сайта и его продвижение, служит для настройки корпоративной почты и выполняет ряд других задач.

Получение домена — один из элементов сайта, без которого его функционирование невозможно. В бухучете расходы, связанные с первичной регистрацией доменного имени, включаются в первоначальную стоимость НМА — с отражением по дебету счета 08 «Вложения во внеоборотные активы» (п. 7 ПБУ 14/2007).

Дебет 08 Кредит 60 (76)

Отражены расходы на первичную регистрацию доменного имени в первоначальной стоимости НМА.

Продление доменного имени обычно осуществляется на год. Безопаснее распределять эти затраты в течение периода, за который прошла оплата, а не списывать единовременно. Особенно если стоимость перерегистрации существенная.

Важно! Критерий существенности должен быть прописан в учетной политике компании (п. 7.4 ПБУ 1/2008).

Расходы на хостинг

Хостинг — это услуги по размещению страницы сайта на сервере.

Расходы на хостинг, совершенные до ввода сайта в эксплуатацию, увеличивают первоначальную стоимость НМА (п.п.7, 8 ПБУ 14/2007).

Дебет 08 Кредит 60 (76)

Расходы на хостинг, совершенные до ввода сайта в эксплуатацию, включены в первоначальную стоимость НМА.

Последующие платежи за хостинг, совершенные после создания НМА, являются расходами по обычным видам деятельности (п. 5 ПБУ 10/99) и учитываются в том периоде, к которому относятся, независимо от факта их оплаты.

Дебет 20 (26) Кредит 60 (76)

Учтен последующий платеж на хостинг в составе расходов по обычным видам деятельности

Если компания оплачивает услуги хостинга единовременно за длительный период времени (например, за год), то списать их в бухучете можно единовременно, либо постепенно исходя из того срока, за который они оплачены. Порядок списания подобных затрат (единовременно или постепенно) должен быть определен учетной политикой компании.

Расходы на продвижение сайта

Цель продвижения сайта — рост его посещаемости за счет привлечения внимания потенциальных покупателей. Понесенные при этом затраты по сути являются рекламными (ст. 3 Федерального закона от 13.03.2006 № 38-ФЗ).

Учет расходов на рекламу зависит от формулировок учетной политики: в составе коммерческих или управленческих расходов. Рекламные затраты признаются в себестоимости продукции (товаров, работ, услуг) в полной сумме в отчетном периоде их признания в качестве расходов по обычным видам деятельности.

Отражаются такие расходы в том периоде, в котором они произведены, без привязки к дате фактической оплаты.

Дебет 44 (26) Кредит 60 (76)

Отражены расходы на продвижение сайта.

Дебет 90.2 Кредит 44 (26)

Расходы на продвижение сайта учтены в себестоимости проданных товаров (работ, услуг).

Дебет 60 Кредит 51

Перечислена оплата исполнителю услуг по продвижению сайта.

Расходы на модификацию сайта

Модификация сайта нужна для улучшения системы управления его содержанием (СМS), внешним видом, функциональностью. Коммерсанты готовы тратить деньги на эту процедуру, чтобы в дальнейшем улучшить отдачу от сайта.

Пример. Торговая компания «Элеон» работает с зарубежными заказчиками и нуждается в многоязычном сайте. Для модификации действующего сайта пригласили стороннюю фирму, которая установила и настроила СМS, перенесла графический материал со старого сайта на новый, провела иные нужные процедуры, сделав сайт многоязычным и современным.

После такого преобразования работать с сайтом стало проще и удобнее. Сам сайт приобрел новый облик, став безопасным, стильным, функциональным, привлекающим внимание потенциальных клиентов. Обновлять информацию на нем теперь может работник компании без специального ИТ-образования.

В бухучете компании «Элеон» сайт числится в составе НМА. Увеличение его первоначальной стоимости за счет признания расходов на модификацию не предусмотрено нормами бухучета (п. 16 ПБУ 14/2007). Поэтому торговая компания учла такие расходы в составе расходов по обычным видам деятельности. Условия признания расходов выполняются на дату подписания акта приемки-сдачи выполненных работ.

Расходы в бухучете признаются при выполнении трех условий (п. 16 ПБУ 10/99):

- расход производится по конкретному договору, в силу требований закона, иных НПА, обычаев делового оборота;

- сумма расхода может быть определена;

- есть уверенность, что в результате конкретной операции произойдет уменьшение экономических выгод компании.

При невыполнении хотя бы одного из условий, в бухучете признается дебиторская задолженность.

Отчитывайтесь легко и без ошибок

Удобный сервис для подготовки и сдачи отчетов через интернет. Дарим доступ в Экстерн на 14 дней!

Бухучет расходов на сайт по ФСБУ 14/2022

С отчетности за 2024 год компании обязаны применять вместо ПБУ 14/2007 новый ФСБУ 14/2022. Закон допускает применение нового стандарта добровольно до указанного срока.

Что учесть в бухучете расходов на сайт по ФСБУ 14/2022:

- расходы на сайт включают в состав НМА, если сайт обладает признаками нематериального актива;

- сайт принимают к учету в составе НМА по первоначальной стоимости (п. 13 ФСБУ 14/2022, п. 18 ФСБУ 26/2020);

- если сайт не соответствует признакам НМА (например, срок его использования менее года), затраты на его создания признаются расходами по обычным видам деятельности (п. 5 ПБУ 10/99);

- расходы по доработке сайта с целью улучшения характеристик, относятся к капвложениям и увеличивают первоначальную стоимость в момент завершения доработки (п. 28 ФСБУ 14/2022, пп. «м» п. 5 ФСБУ 26/2020);

- расходы на продвижение сайта, предоставление хостинга и продление регистрации доменного имени учитываются как расходы по обычным видам деятельности и признаются в периоде их осуществления (п. п. 5, 18 ПБУ 10/99)

Записи на счетах бухучета производятся в аналогичном порядке.

В чем отличия нового ФСБУ 14/2022 от действующего ПБУ 14/2007, узнайте из статьи «Учет нематериальных активов: сравниваем ФСБУ 14/2022 и ПБУ 14/2007»

Заключение

- Расходы на сайт признаются нематериальным активом, если выполняются все критерии, перечисленные в п. 3 ПБУ 14/2007 (есть исключительные права, продажа не планируется в течение ближайшего года и т.д.).

- Расходы на первичную регистрацию доменного имени и плата за хостинг, произведенная до ввода сайта в эксплуатацию, включаются в первоначальную стоимость НМА.

- Расходы на продвижение сайта являются рекламными и признаются в себестоимости продукции (товаров, работ, услуг) в полной сумме в отчетном периоде их признания.

- Текущие платежи за хостинг и расходы на модификацию сайта являются расходами по обычным видам деятельности и признаются в периоде их осуществления.

- Если критерии НМА не выполняются, полученный в пользование сайт учитывается на забалансовом счете, а сопутствующие расходы (п. 39 ПБУ 14/2007):

- отражаются на счете 97 в составе расходов будущих периодов − если право пользования сайтом оплачено единовременно фиксированным платежом;

- включаются в расходы отчетного периода — если производятся периодические платежи в порядке и сроки, установленные договором.

Расходы на создание и продвижение сайта при УСН

С юридической точки зрения, основанной на ст.1261 ГК РФ, сайт представляет собой ни что иное, как компьютерную программу. Поэтому создание сайта, для целей бухгалтерского и налогового учета, надо рассматривать как создание программы. То есть – нематериального актива (НМА).

Стоимость данного НМА будет складываться из:

- собственно разработки (которая может быть выполнена своими силами или с привлечением сторонних специалистов);

- регистрации доменного имени сайта;

- покупки хостинга (оплаты аренды места на сервере провайдера, где размещается сайт)

Далее, следуя этой логике, остальные расходы, связанные с обслуживанием и использованием сайта, включая продвижение, будем рассматривать как текущие расходы, связанные с владением НМА.

О расходах при УСН можно прочитать в наших материалах:

- «Перечень расходов при УСН «доходы минус расходы»;

- «Порядок списания расходов при УСН «доходы минус расходы»;

- «Принимаемые расходы при УСН в 2023 году».

Когда можно учесть расходы на сайт при УСН?

Чтобы учитывать расходы на сайт при УСН, нужно иметь возможность вообще учитывать расходы на спецрежиме. Если применяется УСН «доходы» — учесть не получится ничего.

Поэтому, далее мы будем говорить только об учете расходов на создание и продвижение сайта при УСН «доходы минус расходы».

Важным условием при принятии сайта к учету как НМА на УСН является соответствие этого сайта критериям, изложенным в письме Минфина от 26.02.2018 № 03-11-06/2/11967:

- НМА должно быть амортизируемым. Понадобится определить срок, в течение которого будет полезно использовано разработанное программное обеспечение сайта для начисления амортизации;

- НМА (сайт) должно использоваться в основной коммерческой деятельности. Разумеется, такое использование должно подтверждаться и быть явным. Например, если фирма торгует кормами для домашних животных, а директор ведет сайт любителей ретро-автомобилей – расходы на «автомобильный» сайт учесть будет затруднительно.

В каких случаях затраты на сайт можно списать единовременно? Ответ на этот вопрос есть в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Бухучет расходов на разработку сайта при УСН

С 01.01.2024 обязательным станет ФСБУ 14/2022 «Нематериальные активы». Согласно новому стандарту учитывать сайт в качестве НМА можно будет даже в том случае, если вы не обладаете исключительными правами на него. Подробнее об этом рассказали эксперты в КонсультантПлюс. Оформите пробный бесплатный доступ к системе и переходите в Готовое решение.

Как уже было сказано, создание сайта надо учитывать как создание НМА на УСН.

Поскольку НК РФ привязывает налоговый учет НМА к моменту отражения объекта в бухгалтерском учете, то начнем с БУ. В БУ расходы отразятся по дебету счета 08 в корреспонденции с кредитом счетов, на которых учитывается стоимость произведенных расходов на создание сайта.

Дт 08 Кт 60 (76) – если разработка оплачена сторонним разработчикам (или если ПО куплено для сайта)

Дт 08 Кт 20, 26, 02.. и так далее, если разработка проводится собственными силами

Дт 08 Кт 76 – расходы на регистрацию домена и приобретение хостинга

Дт 08 Кт 60 (76) – прочие связанные с созданием расходы. Например, оплата юридических консультаций по использованию в процессе создания авторских прав.

Дт 04 Кт 08 – НМА-сайт введен в эксплуатацию

Какие способы начисления амортизации ОС в бухучете существуют, мы рассказалаи в статье.

Налоговый учет расходов на создание сайта при УСН

Налоговый учет расходов на создание сайта – то, что будет включаться в расходы по налогу УСН- прописан в НК РФ.

НК позволяет «упрощенцам» учесть затраты на приобретение и создание НМА при расчете УСН (пп. 2 п. 1 ст. 346.16 НК РФ). Расходы на сайт можно учесть с момента отражения его как НМА в бухгалтерском учете. В налоговом учете эти расходы списываются в течение года равными долями (пп. 2 п. 3 ст. 346.16 НК РФ). Эти расходы отражают в последнее число отчетного периода или года.

Важно помнить! Чтобы принять в расходы по УСН расходы на сайт они должны быть фактически оплачены.

Пусть сайт выполнили сторонние разработчики «под ключ». Цена договора составила 100 000 руб. Работы были завершены 15.02.2023. Оплата произведена 20.02.2023.

15.02.2023 Дт 04 Кт 08 — 100 000 руб. введен в эксплуатацию сайт

20.02.2023 Дт 60 (76) Кт 51 — 100 000 руб. Обязательное условие! Расходы по разработке сайта, хостинг и т.п. оплачены разработчику (поставщику)

Можно списывать расходы равными долями в течение года.

Отчетный (налоговый) период

Дата списания (признания) расхода

Принято в расходы по УСН и внесено в КУДиР (руб.)

Источник https://www.kontur-extern.ru/info/43529-v_buhuchete_rashody_na_sayt

Источник https://nalog-nalog.ru/usn/dohody_minus_rashody_usn/rashody-na-sozdanie-i-prodvizhenie-sajta-pri-usn/